08.10.2021

Как получить налоговый вычет 13% на обучение

- Что такое налоговый вычет

- Условия для получения налогового вычета

- Размер налогового вычета по расходам на образование

- Какие документы нужны для получения налогового вычета

- Как получить налоговый вычет через работодателя

- Как оформить налоговый вычет через налоговую

Что такое налоговый вычет

Налоговый вычет — это сумма, с которой можно не платить налог на доходы физических лиц (НДФЛ) по ставке 13%. Иными словами, это возврат части ранее уплаченного налога в связи с покупкой квартиры, расходами на лечение, обучение и т.д.

Например, вы оплатили 100 тысяч рублей за обучение на курсах профессиональной переподготовки, повышения квалификации или просто художественной школе. При этом вы также платите НДФЛ со своей зарплаты. Вам выплачивают разницу, а налог перечисляют в бюджет государства. Можно использовать налоговый вычет на обучение и вернуть из бюджета 13%, которые у вас удержали при выплате зарплаты — то есть, исходя из примера, 13 тысяч рублей.

Получить налоговый вычет по расходам на образование можно за оплату обучения в вузе, учебном центре, школе, автошколе, на кружках, курсах и подобных местах. Главное условие — наличие у образовательной организации (индивидуального предпринимателя) соответствующей лицензии или документов, подтверждающих ее статус.

Учебный центр ООО «Программный центр» имеет бессрочную лицензию Министерства образования Кировской области на осуществление образовательной деятельности №1659 от 12 января 2018 г. Поэтому, после завершения наших курсов Вы сможете запросить налоговый вычет 13% от стоимости обучения.

Условия для получения налогового вычета

- Вы являетесь плательщиком НДФЛ.

- Вы являетесь резидентом РФ.

- Вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме.

- Для оплаты обучения не использовались средства работодателя или материнского капитала.

- Вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- Вы не израсходовали лимит на все социальные налоговые вычеты — необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (не больше 120 тыс. руб. в год).

- Оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

Размер налогового вычета по расходам на образование

Максимальный размер вычета:

- на собственное образование — 120 000 рублей в год;

- образование брата или сестры — 120 000 рублей в год;

- образование детей — не больше 50 000 рублей в год на одного ребенка.

При этом вычет по расходам на собственное образование, образование брата или сестры суммируется с другими социальными вычетами, и равняется 120 000 рублей в год. Исключение — вычет на обучение детей, дорогостоящее лечение и благотворительность.

Какие документы нужны для получения налогового вычета

Для получения вычета необходимо представить в налоговую инспекцию после окончания календарного года:

- заявление;

- декларацию 3-НДФЛ;

- справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ;

- подтверждающие документы.

- договор с образовательным учреждением на оказание образовательных услуг;

- лицензия на осуществление образовательной деятельности;

- платежные документы, подтверждающие фактические расходы (кассовые чеки, платежные поручения и т.п.).

Важно! При подаче в налоговый орган копий документов, подтверждающих право на вычет, желательно иметь при себе их оригиналы для проверки налоговым инспектором.

Как получить налоговый вычет через работодателя?

Оформить налоговый вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы.

Чтобы это сделать, необходимо подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты.

Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

Как оформить вычет через налоговую

Вам необходимо:

- заполнить декларацию 3-НДФЛ за тот период, за который вы хотите оформить вычет;

- составить заявление о возврате излишне уплаченной суммы налога.

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства.

Подать документы можно:

- на личном приеме;

- онлайн, воспользовавшись сервисом «Личный кабинет налогоплательщика» на сайте ФНС.

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет проверку и направит вам сообщение о принятом решении.

Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

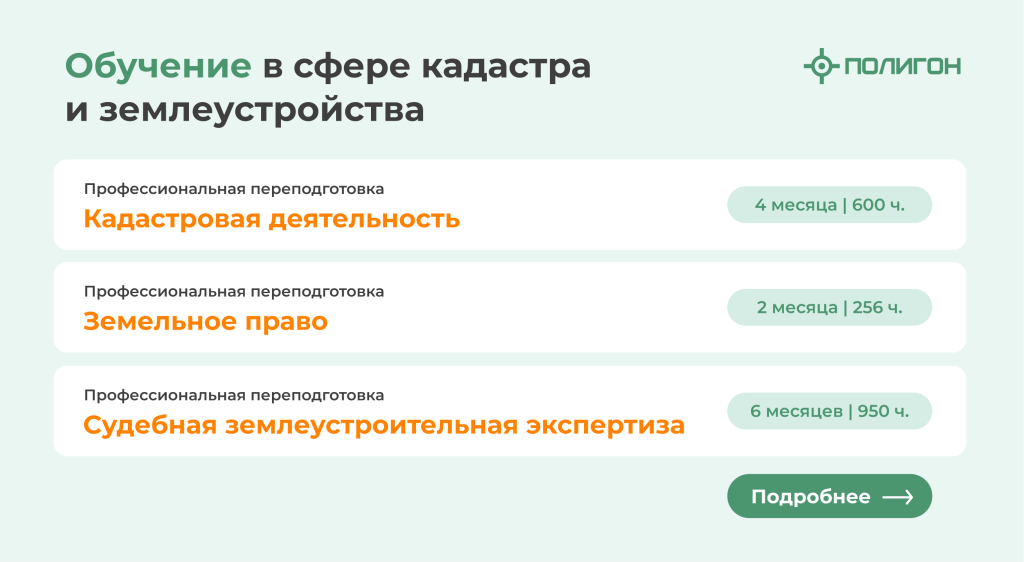

Курсы для кадастровых инженеров →

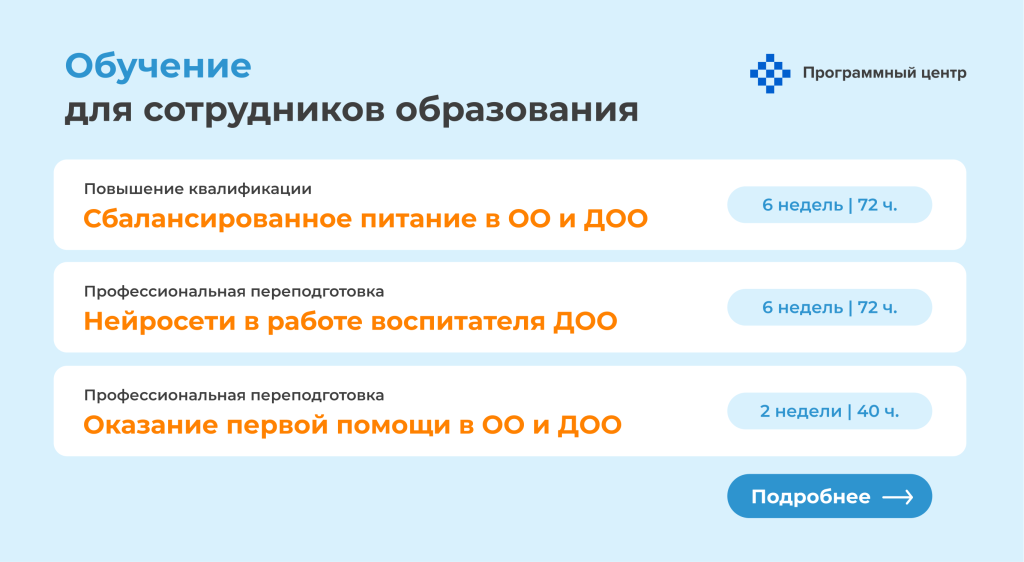

Курсы для сотрудников образования →

Итоги онлайн-разбора «Частые ошибки при учете объектов капитального строительства»

20.02.2026

Новая версия Полигон Про: Лесная декларация – Linux 1.4.1.9. Новые XML-схемы лесных отчетов, интеграция с MAX, новые параметры расчета

19.02.2026

Новая версия Полигон Про. Добавлен новый модуль «Полигон Про: Границы сельхозугодий»

19.02.2026

Онлайн-разбор «Частые ошибки при учете объектов капитального строительства»

16.02.2026

Новая версия Полигон Про: Лесная декларация. Новые XML-схемы лесных отчетов, интеграция с MAX, новые параметры расчета

16.02.2026

Новая версия программы «Диетическое питание» – работайте уверенно

13.02.2026